La SASU (Société par Actions Simplifiée Unipersonnelle) est une forme juridique

d'entreprise en France qui est une variante de la SAS (Société par Actions Simplifiée). La principale différence entre la SAS et la SASU est le nombre d'actionnaires : la SAS nécessite au moins deux actionnaires, tandis que la SASU n'en nécessite qu'un seul.

Concrètement, la SASU est une entreprise qui est dirigée par une personne physique ou morale, qui en est le seul actionnaire. Cette personne dispose de tous les pouvoirs pour prendre les décisions concernant la société. En outre, la SASU a une personnalité morale distincte de celle de son dirigeant, ce qui signifie que les actifs de l'entreprise sont séparés de ceux du dirigeant.

La SASU présente de nombreux avantages pour les entrepreneurs qui souhaitent créer leur propre entreprise. Tout d'abord, elle permet de limiter la responsabilité financière du dirigeant à hauteur de son apport en capital. De plus, la SASU offre une grande flexibilité en termes de gestion et de fonctionnement de l'entreprise, avec la possibilité de définir les règles de gouvernance et de prendre des décisions rapidement.

Cependant, la création d'une SASU peut être plus complexe et coûteuse que celle d'une entreprise individuelle. Il peut également être difficile de trouver des investisseurs ou des partenaires, car la forme juridique est souvent associée aux grandes entreprises. En outre, la SASU est soumise à certaines règles strictes en matière de comptabilité et de fiscalité, qui peuvent être difficiles à gérer pour les entrepreneurs débutants.

En résumé, la SASU est une forme juridique d'entreprise qui offre une grande flexibilité et une responsabilité limitée pour les entrepreneurs individuels. Cependant, elle peut être plus complexe à mettre en place et peut nécessiter une expertise en matière de comptabilité et de fiscalité.

La différence entre la SASU à l'IR et la SASU à l'IS réside dans le régime fiscal choisi pour l'entreprise.

La SASU à l'IR (Impôt sur le Revenu) est un régime fiscal qui permet à l'entrepreneur de déclarer les bénéfices de l'entreprise sur sa déclaration de revenus personnelle. Les bénéfices de l'entreprise sont donc soumis au barème progressif de l'impôt sur le revenu de l'entrepreneur. Dans ce cas, l'entrepreneur est considéré comme une personne physique, ce qui implique qu'il est responsable de toutes les dettes de l'entreprise.

La SASU à l'IS (Impôt sur les Sociétés), quant à elle, est une structure juridique qui permet à l'entreprise d'être considérée comme une entité fiscale distincte de l'entrepreneur. Ainsi, les bénéfices de l'entreprise sont soumis à l'impôt sur les sociétés au taux de 28% jusqu'à un certain montant, puis au taux de 33,33% au-delà. Les bénéfices peuvent également être conservés dans l'entreprise pour être réinvestis ultérieurement. Ce régime permet donc de bénéficier d'une imposition plus avantageuse pour les bénéfices de l'entreprise, mais implique également des formalités comptables et fiscales plus complexes.

Il est important de noter que le choix entre ces deux régimes fiscaux dépend des spécificités de l'entreprise et des objectifs de l'entrepreneur. Il est donc recommandé de se faire accompagner par un expert-comptable partenaire de laotop pour faire le choix le plus adapté à sa situation.

Le choix entre SASU IR (Impôt sur le Revenu) et SASU IS (Impôt sur les Sociétés) dépend

de plusieurs facteurs, tels que les revenus, les charges, les objectifs de l'entreprise et les perspectives de croissance.

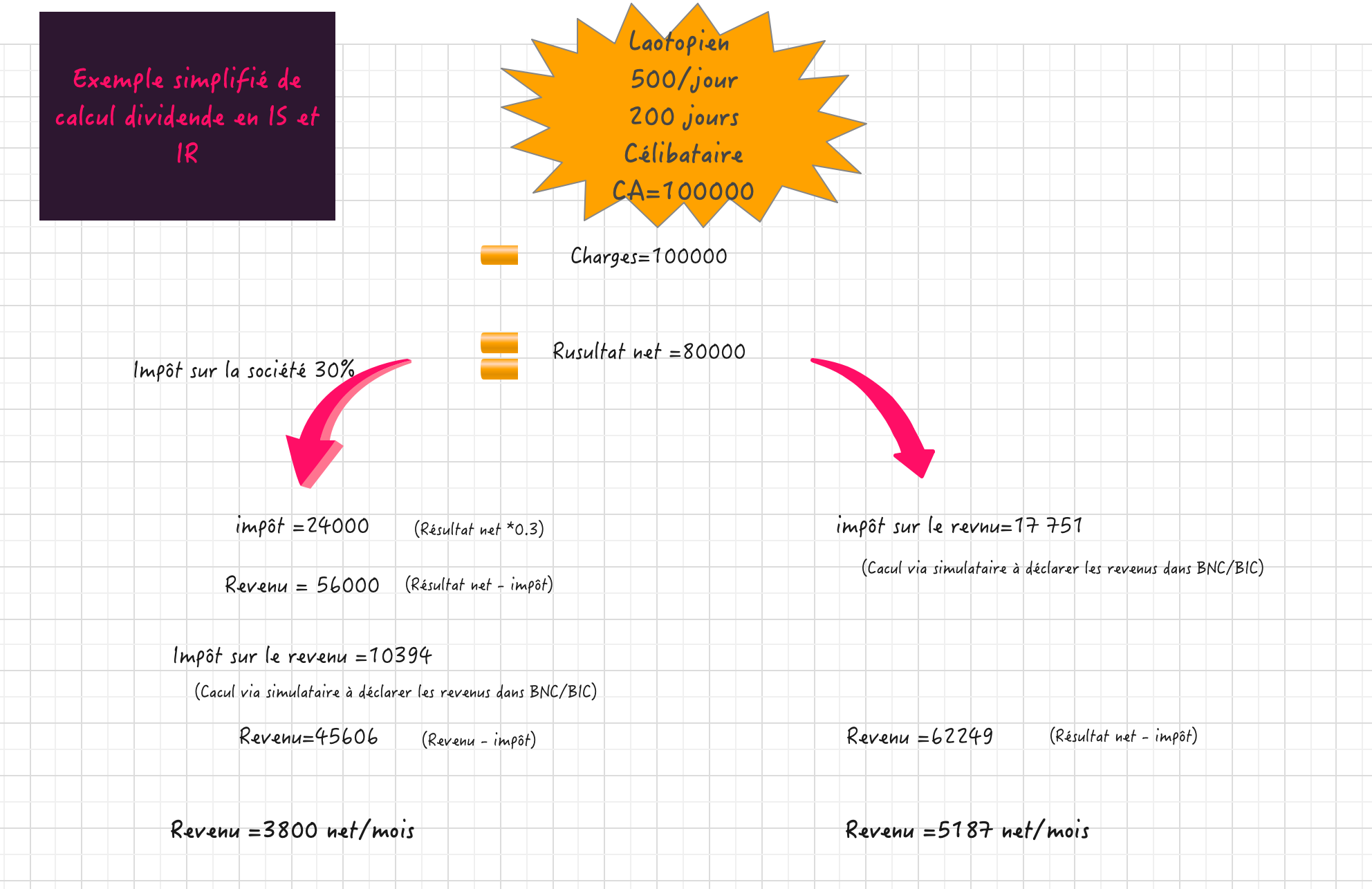

Voici un exemple de calcul pour illustrer la différence de calcul pour un freelance comme le "laotopien célibataire" avec un chiffre d'affaires annuel de 100 000 €, un TJM de 500 € et un total de 200 jours travaillés par an.

Dans le cas d'une SASU avec un taux journalier moyen (TJM) de 500 euros, voici un exemple de calcul des deux régimes fiscaux :

Dans notre exemple IR est plus intéressant que IS

Il est important de noter que ce calcul est simplifié et qu'il ne prend pas en compte les charges sociales, les abattements fiscaux et les autres spécificités du régime SASU. Il est essentiel de prendre en compte votre situation individuelle pour choisir le régime fiscal le plus approprié en tant que freelance. Nous vous recommandons de consulter notre partenaire expert-comptable pour bénéficier de conseils personnalisés et adaptés à vos besoins spécifiques. Chez Laotop, nous travaillons en collaboration avec des professionnels expérimentés pour vous aider à optimiser votre statut fiscal et à maximiser vos avantages en tant que freelance.